很开心收到了读者 @挹江门下 的反馈,主要是针对《》里 ROE 公式的错误,修正这个错误后,结论会发生变化。因此,我觉得有必要单独写一篇说明。

和这个问题相关的讨论可以参阅:

说明:本文所有赞赏金额将转赠给,以表感谢!

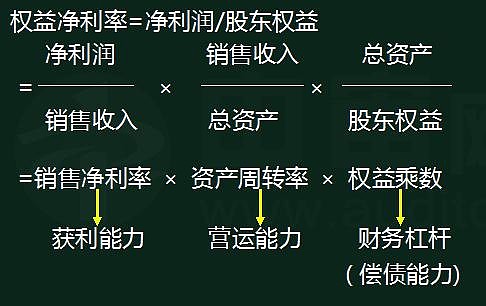

1. ROE 公式调整

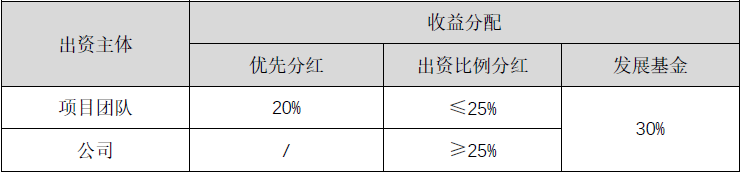

在之前的这篇文章中,我有一个假设是:

@挹江门下 提示我说,事实上净资产有一部分之前分红分掉了,因此公式应该是:

如果使用更新后的 ROE 公式进行计算,之前的结论会略有变化。在之前的这篇文章中,结论是:

只要,。对于市净率大于 1+ROE 的公司,即使假设无税收影响,估值(市净率)不变,且将分红的金额重新投入上市公司,其持有收益率也会小于报表的净资产收益率。

而使用修正后的 ROE 公式,结论则变成:

只要,。亦即当市净率大于 1 时,即使将分红用于再投资,最终的回报率也会小于净资产收益率。

2. 情景讨论

@挹江门下 用 Excel 做了分场景讨论。

假设:ROE 一直在 15%,每年拿出 40% 的利润回购或者分红。分红的金额复投,即以分红后现价买公司股票。

2.1. 溢价分红或回购,且市净率不修正

情景一:市净率为 2,且分红或回购导致的市净率变化不进行修正。这里不修正的意思是,下一期的市净率 = 上一期分红或回购后的市净率。

测算的结果如下(ROE = 15.00%):

方案年化收益率

分红复投

15.00%

公司回购

16.82%

其中,回购的方式更能提升市净率,进而提高股东的长期回报roe公式,最后的年化收益甚至高于 ROE。

我的一些思考:

由于我们之前在《》中了解了「对于市净率大于 1 的公司来说,分红会导致市净率的上升」,因此这样测算的一个假设就是,公司的市净率是不断上升的。

从测算表的结果来看,分红 20 期后,市净率从 2 提升到了 4;而回购 20 期后,市净率从 2 提升到了 6,这在一定程度上解释了为什么回购的收益率略大于分红。

由于回购导致投资者持仓占比不断增加,所以其收益率有可能超过公司自身的资产回报率。

2.2. 分红或回购后,市净率回归初值

情景二:分红或回购导致的市净率变化,在下一期会消除。意思是,下一期的市净率 = 初始设定的市净率。

测算的结果如下(ROE = 15.00%):

方案起始市净率2.001.080.90

分红复投

11.92%

14.53%

15.71%

公司回购

11.92%

14.53%

15.71%

当市净率大于 1 时,分红或回购会使得持有收益率低于 ROE;市净率小于 1 时,分红或回购会使得持有收益率高于 ROE。如果不考虑税收,分红的效果和回购一样。如果考虑税收,分红一定是不如回购的。

我的一些思考:

这种情况会更贴近现实一些,毕竟市场似乎并不会让分红或回购后被提升的市净率长期维持下去。

3. 加权 ROE 的情景模拟

我和 @挹江门下 的核心差异在于 ROE 的基数选取。

举个例子来说,假设一家公司年初的净资产是 115 元(这样好计算),如果分红分掉 6 块钱,那么净资产将剩下 109 元。在我的计算中,ROE 是以 115 元作为基数的,而 @挹江门下 认为 ROE 应该以 109 元为基数。总的来说,@挹江门下 的这种假设比我更合理。

在他的基础上,我又进行了一些优化,这次使用的是加权 ROE。

我的假设是:

净资产、净利润等数据在每年的 12 月 31 日披露。虽然现实中,这些数据要等到 4 月才会披露roe公式,但这些数据的口径都是以 12 月 31 日为截止日期的。而且,在 12 月 31 日前后,一般投资者都会根据当年预期的收入利润情况给予估值,我们这里先假定投资者能够准确判断公司的财务数据。

分红定在 5 月 1 日,忽略股权登记日、除权除息日、到账日的区别。

分红无税收。

在这种情景下网赚项目,

我们先回顾一下之前的结论:

那么我们现在以作为 ROE 的基数,经过测算(测算过程见飞书文档[1],可以下载后自行调整 PB0 观测结果),市净率的关键拐点介于 1.04~1.05 之间,这个数字也是介于 1 和 1.15 之间。

这可以理解为,年初的净资产还没有分红,就先创造了一部分收益,所以如果要求收益率等于 ROE,最后能容忍的市净率会略大于 1。

这个结果会更符合实际情况一些。

参考资料

[1]

测算过程: